日本政策金融公庫の融資の特徴と融資を受けるポイント

-

業種

病院・診療所・歯科

介護福祉施設

- 種別 レポート

コロナ禍における病院・クリニックの資金調達Vol.4

コロナ禍における病院・クリニックの資金調達 解説

日本経営グループ 資金調達支援センター(医療法人・社会福祉法人)

甲斐田誠一郎

医療機関の資金調達の選択肢

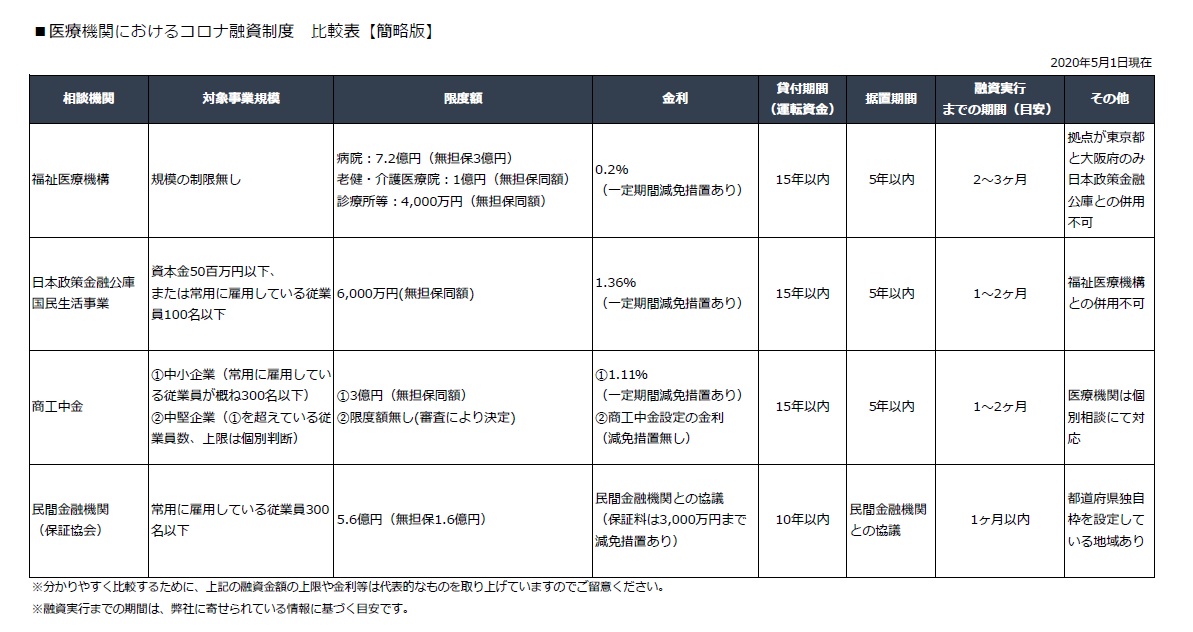

過去の記事「医療機関の資金調達の選択肢とその特徴」で、コロナ禍における医療機関の資金調達の選択肢として4つの選択肢をご紹介しました(福祉医療機構、日本政策金融公庫、商工中金、民間金融機関(保証協会))。(画像をクリックすると、拡大してご覧いただけます)。

5月27日に令和2年度第2次補正予算案が閣議決定され、4つの選択肢(福祉医療機構、日本政策金融公庫、商工中金、民間金融機関(保証協会))の制度内容は、より拡充される方向です。各機関から制度の変更内容が発表され次第、本稿でお伝えさせていただきます。

日本政策金融公庫の融資の特徴

日本政策金融公庫国民生活事業(以下、「日本政策金融公庫」とします。)は、対象となる法人が、①資本金50百万円以下、または②常用に雇用している従業員100名以下(持分のない医療法人は従業員100名以下)となります。したがって中小病院、クリニックが主な対象となるでしょう。

※日本政策金融公庫の融資制度は、上記の国民生活事業のほか、中小企業事業、農林水産事業があります。中小企業事業、農林水産事業は、医療機関は対象外となっています。

日本政策金融公庫は、全国152ヶ所に拠点があること、他の選択肢に比べて手続が簡便なことから、スピーディーな対応を期待できることが特徴として挙げられます。弊社に寄せられている情報では、当初は1ヶ月前後で融資が降りていましたが、5月以降は申し込みが殺到していることから、融資まで2ヶ月前後の期間を要しています。

融資の上限金額は6,000万円(5月27日に閣議決定された補正予算で8,000万円に拡充予定)、返済計画は運転資金で15年以内(据置期間5年)、金利は収益の減少率によって2つの区分があります。

| ①収益5%以上減少の場合 | ・当初3年間は3,000万円まで0.46%、3,000万円超で1.36% ・4年目以降は1.36% (利率は融資期間5年・無担保の場合/5月1日時点) |

| ②収益20%以上減少の場合 | ・当初3年間は3,000万円まで無利子、3,000万円超で1.36% ・4年目以降は1.36% (利率は融資期間5年・無担保の場合/5月1日時点) |

| ※上記①②の「当初3年間は3,000万円まで」は、5月27日に閣議決定された補正予算で「当初3年間は4,000万円まで」に拡充予定 | |

日本政策金融公庫との取引がない医療機関も今回の制度の対象となります。取引がある場合は、取引がない場合に比べて提出書類が少なくなっていることから、今後のことを考えて、日本政策金融公庫との取引を作っておくことも1つでしょう。

日本政策金融公庫で融資を受けるポイント

日本政策金融公庫で融資を受けることができるポイント(創業間もない場合を除く)として、日本政策金融公庫のホームページには以下の記載があります。

「最近1ヵ月の売上高が前年または前々年の同期と比較して5%以上減少している方」

上記の要件における「最近1ヵ月の売上高」とは、前年または前々年の同期月の売上高との比較となります。例えば、最近1ヶ月の売上高を2020年5月とした場合、2019年5月、または2018年5月と比べて5%以上減少していれば対象となります。

20%以上の減少になると、利息が無利息になる「特別利子補給制度」の適用となります。特別利子補給制度は利息を一旦支払った上で、後日に利子補給という形で返還される制度です。したがって、当初から利息が差し引かれた金利が適用されるわけでないことにご注意ください。

留意点は、日本政策金融公庫からコロナに関する運転資金の融資をすでに受けている場合は、福祉医療機構のコロナに関する運転資金の融資を受けることができなくなることです。したがって調達額が大きくなると想定される場合は、日本政策金融公庫は選択肢から外しておいた方が良いでしょう。

日本政策金融公庫は、元々、民間金融機関から融資を受けにくい創業時の会社や個人事業主を対象としてきました。したがって審査の幅は他の選択肢に比べて広いと考えられます。他の選択肢で断られても日本政策金融公庫に相談されることをお勧めします。

次の記事:「Vol.5 商工中金の融資の特徴と融資を受けるポイント」

このレポートの解説者

甲斐田誠一郎(かいだ せいいちろう)

株式会社 日本経営

大学卒業後、外資系コンサルティングファーム、国内金融機関にて主に金融・不動産業務に従事。その後、外資系ファンドの日本代表、東日本大震災事業者再生支援機構を経て、2014年日本経営グループに入社。入社後は、病院・介護施設の再生業務・資金調達支援業務に従事し、2019年に三井住友ファイナンス&リース、日本政策投資銀行とヘルスケアファンド(サンブルーヘルスケア)を設立、ファンド運営に従事。

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の経営の判断は個別具体的に検討する必要がありますので、専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

関連するサービス

診療報酬最適化(病院経営)

職員のパフォーマンス向上・現有の医療資源における収益の最大化など、収益最適化を支援…

稼働率改善(介護福祉経営)

介護事業所における稼働率向上のための営業力強化コンサルティング…

コストマネジメントコンサルティング

オペレーションが優先されがちな現場において、コスト構造の最適化と経営体質改善…