韓国籍の方の相続について解説!韓国と日本どちらの国の法が適用されるのか?

-

業種

病院・診療所・歯科

介護福祉施設

企業経営

- 種別 レポート

韓国籍の方の相続について解説!韓国と日本どちらの国の法が適用されるのか?

日本経営ウィル税理士法人顧問 親泊伸明

相続人や財産が複数国にまたがる国際相続は、国内で完結する相続と比較して手続きが複雑です。

各国の民法(相続法)や税法(相続税法)が多様で複雑であるため正確な理解と判断が必要となります。

今回は、日本に居住する韓国籍を持つ方、いわゆる在日韓国人で韓国に財産がある方の相続について解説します。

日韓両国の民法の違いから、相続人の確定、相続手続きの流れと注意点について詳しく解説しますので、ぜひ参考にしてください。

韓国籍の方の相続【日本と韓国どちらの国の法律が適用されるのか】

在日韓国人の方の相続は、居住地国である日本の法律に従って手続きがおこなわれるのでしょうか。

法律問題の当事者などが2つ以上の国に関係する場合、どの国の法律を適用するかについては、日本では「法の適用に関する通則法」が定めています。この法律の36条によると、「相続は、被相続人の本国法による。」と規定されています。

したがって、亡くなられた方の国籍が韓国籍である場合、相続について、原則韓国の民法が適用されます。

例外的に、遺言で準拠法を指定することで、日本民法を適用することができます。

「法の適用に関する通則法」41条は、当事者の本国法によるべき場合に、その本国法に従えば日本法によるべきときは、日本法が適用されることを定めています(反致)。

そこで、在日韓国人の本国法である韓国の「国際私法」を確認すると、原則として、日本と同様に「相続は、被相続人の本国法による。」と規定されています(韓国国際私法49条1項)。

ただし、遺言で被相続人の常居所のある国の法律を相続の準拠法に指定したうえ、死亡の時まで居住していた場合には、被相続人の相続は、その常居所のある国の法律を適用することができる旨、定められています。(韓国国際私法49条2項1号)

したがって、在日韓国人である被相続人が、遺言書に「相続は日本法による。」と記載し、亡くなるまで日本で住まれていた場合には、日本の民法により相続手続きを行うことになります。

すなわち、在日韓国人の場合には、遺言により指定するか否かにより準拠法を選択することができるのです。

誰が相続人となるのか?日本とは異なる相続人の範囲と順位

日本で住んでいる在日韓国人の方については、遺言書に日本法の選択を記載するか否かにより、相続で適用される民法を韓国法とするか日本法とするか、任意に選択することができます。

選択する法律により法定相続人や法定相続分、遺留分にも違いがありますので、自身や家族にとっていずれの準拠法を適用する方が良いのか、それぞれの違いを理解したうえ、準拠法を選択をする必要があります。

それでは、日本と韓国の民法はどのように異なるのでしょうか。

まずは、法定相続人から見ていきましょう。

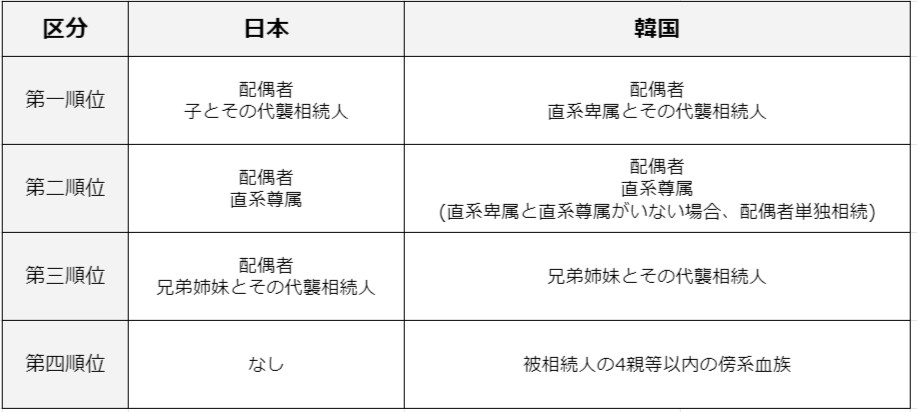

法定相続人

まず、第一順位ですが、韓国民法では「配偶者と直系卑属」とされ、日本民法では「配偶者と子」と規定されています。

通常は、いずれの民法を適用しても、相続人は「配偶者と子」となる場合がほとんどでしょうが、子供全員が相続放棄をした場合に韓国方と日本方とで取り扱いが異なることになります。

相続放棄をすると、その相続人は、最初から存在していなかったものとして取り扱われます。

この点では、日本も韓国も同様です。

そのため、子供全員が相続を放棄した場合、日本民法では、子供がいない場合の第二順位以下の相続になります。

それに対して、韓国民法では子供が相続放棄により存しないものとされたとしても、孫も直系卑属であることに違いがありませんので、「配偶者と直系卑属である孫(孫も放棄するとひ孫)」が相続人になります。

日本民法では孫(代襲相続を除く)に相続をさせようとすると、遺言書が必要ですが、韓国民法では子供全員が放棄をすることにより、孫に相続をさせることができます。

第二順位は、日本民法も韓国民法も「配偶者と直系尊属」とされていて同様ですが、韓国民法では直系卑属も直系尊属もいない場合(すなわち、子供も親もいない場合)には、配偶者の単独相続になります。

子供も親もいない場合には、日本民法では第三順位の「配偶者と兄弟姉妹」が相続人となりますが、韓国民法では、子供も親もいない場合でも「配偶者」がいれば第二順位により「配偶者」の単独相続となり、「配偶者」もいなければ第三順位として「兄弟姉妹」が相続人となります。

子供も両親もいないご夫婦の場合、日本民法ではご主人が亡くなられた後、今まであまり付き合いのなかったご主人の兄弟から遺産の分割を求められて苦労される場合があります。

そのような争いを防ぐためには、遺言書を作成しておく必要がありますが、韓国民法の場合では配偶者の単独相続となりますので遺言書の作成は不要です。

日本民法では相続人は第三順位までですが、韓国民法では第三順位の相続人が存在しない場合は第四順位として四親等以内の傍系血族が相続人となります。

三親等の傍系血族には伯父母・叔父母・甥・姪など、四親等の傍系血族には従兄弟や祖父母の兄弟姉妹などが含まれます。日本民法では相続権はありませんが、韓国民法では相続権があります。

法定相続分

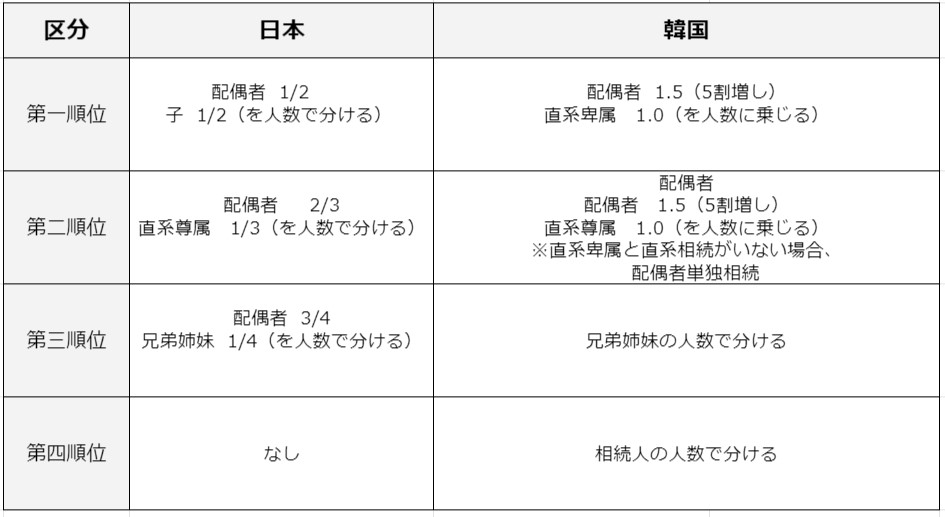

次に、法定相続分について解説します。

日本民法では、配偶者と子供が相続人となる第一順位での法定相続分は、配偶者は2分の1と定められています。それに対して、韓国民法では、配偶者の法定相続分は子供の人数(第二順位の場合には親の人数)により変動することとされており、子供の数が多いほど配偶者の相続分は減少します。

なお、日本民法、韓国民法ともに、以前より嫡出子と非嫡出子との間で、法定相続分の違いはありません。

具体的には、相続人となる子供が1人の場合、配偶者の相続分は5分の3で子供が5分の2となります。

子供3人の場合は、配偶者の相続分は3分の1となり子供は各9分の2となります。

仮に9000万円の相続財産であれば、日本では4500万円(2分の1)が配偶者の相続分ですが、韓国では3000万円(3分の1)となります。

代襲相続

代襲相続についても日本民法と韓国民法で違いがあります。

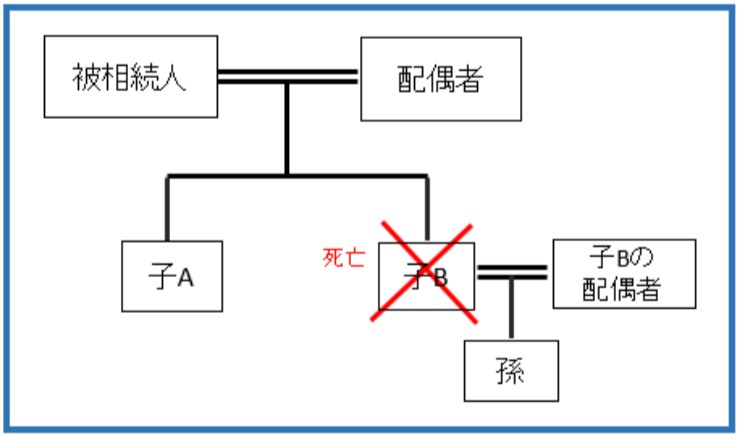

韓国民法では、「相続が開始する前に、相続人である被相続人の直系卑属もしくは兄弟姉妹が死亡したとき、又は欠格したときは、その者の直系卑属と配偶者が代襲して相続人となる。」と規定されており、代襲相続人に直系卑属の配偶者を含めていない日本民法とは異なります。

具体的に、日本民法では、お父さんより先に子供が死亡した場合、孫が代襲相続人になりますが、韓国民法では、孫だけではなく亡くなった子供の配偶者も代襲相続人になります。

お父さんが亡くなった場合、お父さんより先に子Bが亡くなっていた場合には、日本民法による法定相続人は配偶者(お母さん)と子Aと子Bの代襲相続人である子Bの子である孫の3人となりますが、韓国民法では配偶者(お母さん)と子Aと子Bの代襲相続人である子Bの配偶者と子Bの子である孫の4人となります。

また、第三順位の兄弟姉妹が相続人になる場合、日本民法では代襲相続は一代限りとされており、兄弟姉妹が既に死亡していた場合には、その子である甥や姪が代襲相続人になりますが、甥や姪も既に死亡していた場合には、一代限りのためその子は代襲相続人になりません。

一方、韓国民法では代襲相続の代に制限はなく、兄弟姉妹の直系卑属が代襲相続人になりますので、甥や姪の子が代襲相続人になることもあります。

遺留分

日本民法による遺留分権利者は、配偶者、直系卑属、直系尊属ですが、韓国民法による遺留分権利者は、配偶者、直系卑属、直系尊属、兄弟姉妹とされています。

なお、第四順位の四親等以内の傍系血族は遺留分はありません。

兄弟姉妹が遺留分の請求権を持っていることが日本民法との違いです。

遺留分の割合は、日本民法・韓国民法ともに、配偶者と直系卑属は法定相続分の2分の1、直系尊属は法定相続分の3分の1です。なお、韓国民法では兄弟姉妹にも法定相続分の3分の1の遺留分が認められています。

遺留分は被相続人の相続開始時において持つ財産の価額に贈与財産(相続開始前の1年以内に行ったものや相続人に10年以内に行ったものなど)の価額を加算して債務の額を控除して算定されます。

相続の放棄と承認

相続放棄についてですが、韓国民法において「相続人は相続の開始があったことを知った時から3ヶ月以内に単純承認もしくは限定承認もしくは放棄することがでる。」(民法1019条)と規定しています。

また、放棄の形式として、韓国民法は「相続人が相続放棄をする時は、民法1019条の期間内に家庭法院に申告しなければならない。」(民法938条)としています。

したがって、相続開始の日から3ヶ月以内に家庭裁判所に相続放棄の手続きを行うことにより放棄することができます。

なお、在日韓国人であっても、日本の家庭裁判所に相続放棄の手続きをすることにより、有効な放棄ができるとされていますが、被相続人の債権者に韓国在住の債権者が多い場合は、念のため、韓国の家庭法院でも相続放棄の手続きをされておく方が無難です。

また、配偶者と子供全員が放棄をした場合、日本民法では第二順位以下の相続になりますが、韓国民法では配偶者と子供全員が放棄をしても、次は直系卑属である孫(孫も放棄するとひ孫)が相続人になり、相続権は直系卑属である孫(孫も放棄するとひ孫)に移ることになります。

したがって、被相続人が債務超過の場合で、親族全員が相続せず放棄をするという場合、日本でも順番に放棄の手続きをしていく必要がありますが、韓国の場合、放棄の手続きをしなければならない人が多くなります。

例えば、お父さんが亡くなられた場合、日本では、①お母さんと子供、②お父さんの両親(祖父母など)、③お父さんの兄弟姉妹と放棄の手続きをしていくことになります。

韓国の場合は、①お母さんと子供、②孫(ひ孫)、③お父さんの両親(祖父母)、④お父さんの兄弟姉妹、⑤お父さんの伯父・伯母・叔父・叔母、⑥従兄弟・・・・と順番に放棄の手続きをしていく必要があります。

相続の開始があったことを知った日から3ヶ月経過後は原則として相続放棄をすることはできませんが、韓国民法では、「債務超過の事実を重大な過失なく知らなかったときは、債務超過の事実を知ったときから3か月以内であれば限定承認をすることはできる」と規定しています。

これを特別限定承認制度といいます。

次に、限定承認の場合ですが、相続人全員が手続きを行わなければならない日本民法と異なり、韓国民法では相続人全員ではなく各人の法定相続分に応じて、相続人ごとに単独で手続き出来ることになっています。

韓国籍の方の相続手続きの流れと必要書類

韓国にも財産を有している場合の、相続手続きの流れと必要書類についてご紹介します。

相続人の確定

相続人の確定のためには、被相続人の親族関係を証明する必要があり、大使館や領事館で韓国の戸籍や家族関係証明書を取得することになります。

在日韓国人の場合、日本の住民票と韓国の戸籍一が致していない場合があります。

これは、市役所に届出しただけで、大使館や領事館に届出をしていないため、韓国の戸籍が変更されておらず、住民票の情報と戸籍が一致していないためや、韓国の戸籍の書き換え、家族関係証明書への移行の際の転記ミスなど、いろいろな理由が考えられます。

このような場合には、一致していない原因を調査して、韓国の戸籍や家族関係証明書の訂正から始める必要があります。

なお、韓国の戸籍や家族関係証明書などは、当然ハングルで記載されています。

日本での相続税の申告や日本財産の相続手続きを行うためには翻訳作業が必要となります。

相続財産の確定

相続財産を正確に把握することも重要です。

韓国では1993年から金融実名制が導入され、すべての金融取引における実名取引の義務化によって金融所得の一括管理が実施されるようになりました。

なお、2016年2月からは韓国政府が実施する「安心相続ワンストップサービス」を利用して韓国の財産等を照会することができるようになりました。

金融取引(預金や有価証券)、土地、自動車等の財産、国税及び地方税の未納税額・還付税額について個別機関を訪問せずに一括申請で確認することができます。

ただし、この制度が利用できるのは、韓国の住民登録番号を有している者に限定されているため、在日韓国人のように韓国内に居住しておらず、住民登録番号を有していない者は利用することはできません。

なお、被相続人の財産とともに被相続人から相続開始前10年以内に贈与を受けた財産についても確認する必要があります。生前贈与について、韓国では相続人が被相続人から相続開始前10年以内(相続人以外の者は5年以内)に贈与を受けた財産は相続財産に合算されて課税されることとされています。日本の生前贈与加算との違いに注意する必要があります。

相続の承認(承継)

相続(財産)の承認(承継)については、日本民法も韓国民法も同様に、単純承認、限定承認、相続放棄の3つの方法が規定されています。

相続人が制限なく被相続人の権利と義務を承継する単純承認については特別な手続きは要りませんが、限定承認及び相続放棄は、相続開始を知った日から3ヵ月以内に法院(裁判所)に申請をしなければなりません。この点については日本も韓国も同様です。

遺産分割協議・分割協議書の作成

被相続人が遺言書を残していない場合、相続人全員で協議して誰がどの財産をどれだけ相続するか、分割を決めることになります。

相続財産の分割協議は、必ず相続人全員で協議しなければならず、相続人の1人でも欠けた協議は無効となりますので、戸籍簿や家族関係登録簿により、相続人を確定させる第一段階の作業が大変に重要となります。

相続人全員の協議により、相続財産の分割が決まりましたら、遺産分割協議書を作成して相続人全員が署名して押印をします。

日本財産については、日本語で作成された遺産分割協議書に、すべての相続人が署名し、実印で押印したうえ日本の印鑑証明書を添付すれば、相続手続きを進めることができます。

韓国財産の相続手続きには、ハングルで記載された遺産分割協議書を作成するか、日本語で作成された遺産分割協議書をハングルに翻訳する作業が必要です。

相続税の申告

韓国の相続税の申告期限は、相続開始日が属する月の末日から6ヶ月以内です。

被相続人が非居住者の場合又は相続人全員が非居住者の場合は9ヶ月以内です。

日本の相続税の申告期限は、相続開始日から10ヶ月以内とされていますので、通常、韓国の相続税の申告期限が先に到来することになります。

被相続人が在日韓国人で、日本に居住し韓国に居住していない場合には、韓国では、通常は制限納税義務者として取り扱われ、韓国内財産に対してのみ韓国で相続税が課税されます。なお、韓国の相続税法によると、韓国に居住していなくても、亡くなる前に183日以上韓国に居所を有していた場合には、無制限納税義務者として取り扱われ、韓国財産だけではなく日本を含む全世界財産に対して、韓国で相続税が課税されます。

また、在日韓国人は、日本に居住していることから日本の無制限納税義務者に該当し、日本財産だけでなく韓国を含む全世界財産に対して相続税が課税されます。

そのため、韓国財産に対しては、韓国と日本の両国から課税されて、国際二重課税が発生することになります。この二重課税を調整するために、韓国で申告納付した相続税は、日本で韓国財産に対して課税された範囲内で、日本の相続税申告において外国税額控除の適用を受けることができます。

相続財産の名義変更・売却

相続財産の分割が決まれば相続財産を相続人名義に変更する手続きが必要です。

例えば、相続財産である不動産を遺産分割協議に基づいて、分割を受ける相続人の名義に変更する登記を行います。

なお、相続人が在日韓国人の場合、韓国内の住民登録番号(日本のマイナンバーのようなもの)がないので、一般的な相続登記とは異なる手続きが必要です。

例えば、初めて不動産の名義変更をするためには、韓国内裁判所(物件管轄登記所)や出入国管理局に申請して不動産登記用登録番号を付与してもらわなければなりません。

韓国財産の相続手続きには、ハングルで記載された遺産分割協議書を作成するか、日本語で作成された遺産分割協議書をハングルに翻訳する作業が必要です。翻訳については、領事認証を求められる場合もあります。

また、韓国籍の相続人については、日本の印鑑証明書では手続きができないため、署名について領事認証が必要とされます。帰化された方など日本籍の相続人については、日本の印鑑証明書を添付したうえ、アポスティーユ(公証)の手続きなども必要となります。

一般的には、以上の書類などを用意することになりますが、預金や有価証券・不動産など、金融機関や登記所により要求される書類が微妙に異なり、金融機関ごとに提出を要する書類が異なる場合もありますので、事前に確認しながら進めることが重要です。

納税の手伝い

納付期限は申告期限と同じですが、分納又は年賦延納の制度により相続税の一時納付に伴う負担を軽減させることができます。

分納は納付税額が1千万ウォンを超える場合、納付期限から2月以内に一定金額を分納することができます。

相続税申告書の分納欄に記載することで別途申請は不要です。なお、年賦延納は所轄税務署に申請書を提出し承認を得る必要があります。

申請は納付税額が2千万ウォンを超える場合5年以内の期間を定めて年賦延納をすることができます。年賦延納を申請する場合、担保を提供しなければなりません。

担保の提供が可能な財産には、金銭、有価証券、納税保証保険証券、土地、建物等が該当します。

日本へ送金

韓国から日本に送金するには、韓国の外国為替取引法(日本の外国為替及び外国貿易法)による規制がありますので、韓国税務署の許可が必要となります。

なお、送金する資金の出所が明らかでない場合には、通常は韓国税務署の許可を得ることは困難です。

ただ、相続により取得した現金や相続した有価証券や不動産を売却した現金(譲渡所得税の申告が必要です。)については韓国税務署の許可を得ることができます。

通常、韓国税務署で預金等資金出処確認書、不動産売却資金確認書などを発行してもらい、指定取引外国為替銀行を登録、日本国内送金銀行を指定する手続きが必要となります。

相続手続きで注意することは?

在日韓国人の方も日本に来られて、世代が経過して三世や四世の代になってきますと、国籍は韓国籍であっても韓国語は話せず、ハングルも読めない方が大部分です。

また、韓国語が話せてハングルが読めたとしても、日本で生まれ育ったことから、韓国の一般常識や習慣を知らないことが通常です。

そのため、先代が韓国に財産を遺し、相続手続きを行うことになった場合、韓国に住んでいる韓国人であれば、銀行や証券会社に必要な書類、書類に記載する事項など、自身で確認して手続きを進めることができます。

不動産の登記についても、登記所に確認しながら用意すべき書類を揃えて登記手続きを進めることができますが、難しい場合は、専門家である司法書士(法務士)に依頼することもできます。

しかし、韓国語が話せずハングルも読めないと、自身で手続きをすることはとても困難です。

そのため、韓国語が話せてハングルも読める、韓国の常識や習慣を周知している、日本語でも対応してくれるなど、韓国と日本の両国に精通している者に入って貰うことが大変に重要です。

他人の紹介などで韓国の専門家に依頼されたとしても、今度は日本の事が分からず、大きなストレスを受けることも多いです。

また、韓国の金融機関や登記所にしても、在日韓国人の場合の相続手続きに慣れているわけではありませんので、必要とされる書類なども、問い合わせをする相手によって微妙に異なることも多くありますので、過去に多くの在日韓国人の相続手続きの経験があり、金融機関や登記所や韓国司法書士(法務士)とやりとりができる方に入って貰うことが重要です。

さらに、日本と韓国の両国に相続財産を遺された場合には、基礎控除額を超える場合には、日本と韓国の両国に相続税の申告が必要となります。

このような場合、日本の相続税申告は日本の税理士に、韓国の相続税申告は韓国の税務士に、それぞれバラバラに依頼されている事例をよく拝見します。しかしながら、担当する税理士を別にすることから、それぞれの税務申告をするだけで、日本と韓国を合わせて一番節税になる分割方法になっているかなど、両国の相続税を知った上での検討がされていない場合がほとんとです。

国際相続を対応するとされている税理士事務所であっても、日本にいる税理士が韓国の税法を知っていない場合が多く、韓国の専門家(税務士)に繋いでいるだけの場合もよくあります。日本と韓国両国の相続税の仕組みを知って、トータルでの節税を検討してくれる税理士に依頼することが重要です。

韓国籍の方の相続手続きやご相談は専門家へ

韓国籍の方の相続の手続きや相続税の申告については、韓国語が話せずハングルが読めないと、自身で手続きすることが困難なことから、韓国語が話せる、ハングルが読める、そのうえ韓国の常識や習慣を周知している韓国出身者や日本語での対応可能な専門家に手伝って貰うことが重要です。

また、相談先を選ぶ際、在日韓国人の相続手続きに関して豊富な実績と経験があるかどうかも重要です。例えば、金融機関や登記所や韓国司法書士(法務士)と直接やりとりなどができること、韓国にも相続税の申告が必要となる場合には、韓国の専門家(税務士)に繋ぐだけではなく、韓国の相続税にも精通しており、日本と韓国の両国の税金をトータルで検討してくれるかどうかも選定するポイントです。

日本経営ウィル税理士法人では、相続対策から申告後の税務調査まで、日本と韓国の両国の民法・相続税法に詳しい専門家が相続と法律の両面から総合的にサポートします。韓国人スタッフが常駐しておりますので、ハングルが分からなくても韓国国内の手続きをスムーズに行うことができます。

相続が発生している方、これから相続に備えたい方は、ぜひお気軽にご相談ください。

このレポートの解説者

親泊伸明(しんぱくのぶあき)

日本経営ウィル税理士法人顧問

税理士・社会保険労務士・一級建築士・行政書士

昭和52年、菱村総合税務会計事務所に入社。

平成14年、税理士法人関西合同事務所(現・日本経営ウィル税理士法人) を設立し代表社員に就任。その後、税理士法人日本経営と合併し、日本経営ウィル税理士法人の代表社員に就任。

令和元年12月、同法人顧問に就任。NIHON KEIEI (INDIA) PRIVATE LIMITEDの取締役も務める。

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の経営の判断は個別具体的に検討する必要がありますので、専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

日韓国際相続に関するご相談・お問い合わせ

[韓国税務担当]050-5330-1313

担当:李 榕濟(イ・ヨンゼ)

受付時間9:30〜17:30(土・日・祝日除く)

関連サービス

日韓国際相続支援サービス

韓国財産の相続や韓国籍の方の相続で困っている方を専門的に支援するサービスです。

日韓国際相続専門チャンネル

日韓国際相続の専門家が、相続の流れや注意点を動画で分かりやすく解説します。